Was ist der EZB Leitzins?

Der EZB Leitzins stieg in den letzten Monaten mehrere male. Doch was bedeutet das für dich und deine Zukunftspläne? Und was ist der Leitzins eigentlich? All das und mehr erfährst du hier.

Lesezeit: 12 Min.

Überall in Europa klettern die Preise für Energie, Lebensmittel und Dienstleistungen nach oben. Laut Eurostat ist die jährliche Inflationsrate im Euroraum im April 2023 auf 7% gestiegen. Um der Geldentwertung entgegenzuwirken und KonsumentInnen zu entlasten, hat die Europäische Zentralbank (EZB) im Juli 2022 zum ersten Mal seit elf Jahren den Leitzins erhöht. Bereits am 14. September 2022 erfolgte schon die nächste Zinserhöhung. Am 27. Oktober, 21. Dezember 2022, 8. Februar, 16. März, 04. Mai, 15, Juni und 2. August 2023 folgten die nächsten Zinserhöhungen. Die letzte Erhöhung datiert vom 14. September.

Doch was genau ist der Leitzins eigentlich, wie hoch ist er jetzt und was bedeutet die Zinserhöhung der EZB in Bezug auf deine Sparziele und Zukunftspläne? All das und mehr erfährst du hier.

Der Leitzins ist ein festgelegter Zinssatz, zu dem sich die Geschäftsbanken bei den Zentralbanken Geld leihen oder anlegen können. Er dient zur Geldmarktsteuerung, also um die Wirtschaftslage, die Inflation und den Kurs von Währungen zu beeinflussen, und ist damit eines der wichtigsten Instrumente der EZB. Allgemein gilt: Niedrige Leitzinsen kurbeln die Wirtschaft an, während höhere Zinsen sie eher abbremsen. Innerhalb der Eurozone wird der Leitzins von der Europäischen Zentralbank (EZB) festgelegt. Oft ist zwar vom „Leitzins“ die Rede, doch tatsächlich hat die EZB gleich drei Leitzinssätze: Der Hauptrefinanzierungssatz ist der oberste Kreditsatz. Er ist meistens gemeint, wenn vom „EZB Leitzins“ die Rede ist und gibt vor, zu welchen Konditionen sich Geschäftsbanken mittelfristig (zwischen zwei Wochen und drei Monaten) bei der EZB Geld leihen können.

Wenn der Hauptrefinanzierungssatz niedrig ist, können europäische Geschäftsbanken ihren KundInnen zum Beispiel Kredite mit günstigen Zinsen anbieten, da sie sich selbst zu guten Konditionen Geld bei der EZB leihen konnten. Andererseits sind bei einem niedrigen Leitzins aber auch die Zinsen auf Sparguthaben niedrig. Wer Geld sparen will, hat es dann besonders schwer. Bei einem hohen Leitzins ist es genau umgekehrt: Kredite werden teurer, aber die Zinsen aufs Ersparte steigen.Der Spitzenrefinanzierungssatz ist der Zinssatz, zu dem sich Geschäftsbanken bei der EZB kurzfristig (also über Nacht) Geld leihen können. Er liegt in der Regel über dem Hauptrefinanzierungssatz. Ein niedriger Spitzenrefinanzierungssatz treibt die Inflation an, während ein höherer Spitzenrefinanzierungssatz sie abbremsen kann.Der Einlagenzins, auch Einlagefazilität genannt, ist der Zins für Übernachteinlagen. Er ist das Gegenstück zum Spitzenrefinanzierungssatz. Er fällt also an, wenn Banken ihr überschüssiges Geld über Nacht bei der Zentralbank lagern. Die Einlagefazilität liegt immer unter dem Hauptrefinanzierungssatz. Seit 2014 war der Einlagenzins negativ, doch im Juli 2022 hob ihn die EZB auf 0 % an. Das heißt, Banken müssen der EZB jetzt keine Strafzinsen mehr zahlen, wenn sie ihr überschüssiges Geld auf ihrem Zentralbankkonto liegen lassen. Mit den Zinserhöhung vom 12. September und 27. Oktober wurde der Einlagezins erneut um jeweils 0,75 % angehoben. Am 21. Dezember 2022, 8. Februar und 16.März 2023 erfolgte jeweils eine weitere Erhöhung um 0,5%. Die Erhöhung am 4. Mai, 15. Juni und 2. August fällt mit 0,25% etwas niedriger aus. Um 0,25% stieg der Leitzins dann auch bei der bisher letzten Zinserhöhung am 14. September. Der Einlagensatz hat einen direkten Einfluss auf die Sparzinsen für Giro- oder Tagesgeldkonten. Denn viele Banken verlangten von KundInnen, die über 25.000 € auf ihrem Konto hatten, ein Verwahrentgelt, um den Negativzins der EZB auszugleichen. Doch nachdem der Minuszins jetzt komplett entfällt, dürfte auch mit dem Verwahrentgelt bald Schluss sein. Im Juli 2022 hat die EZB alle drei Leitzinsen um 0,5 % erhöht. Im September 2022 erfolgte eine weitere Erhöhung um 0,75 %, welche im Oktober um weitere 0,75 % anstieg. Nun hat die EZB zum erneuten Mal die Leitzinsen um jeweils 0,5 % bzw. 0,25 % angehoben. Vor 2022 hatte die EZB den Leitzins vor elf Jahren zuletzt angepasst. Seit März 2016 lag der Hauptrefinanzierungssatz bei genau 0 % und der Spitzenrefinanzierungssatz bei 0,25 %. Der Einlagenzins war bereits seit 2014 negativ, seit 2019 lag er bei -0,5 %.Seit der EZB Zinserhöhung gelten also folgende drei Leitzinssätze:

Quelle: Key ECB interest rates

Doch wie genau funktioniert der Leitzins eigentlich und welche Auswirkungen haben niedrige oder hohe Leitzinsen auf die Verbraucherpreise?Die EZB kann den Leitzins anheben oder senken, um die Preisentwicklung zu lenken. Denn der Leitzins hat einen direkten Einfluss auf die Geldmenge am Markt und diese beeinflusst die Verbraucherpreise. Zum Beispiel führt ein niedriger Leitzins zu einer größeren Geldmenge sowie einer beschleunigten Umlaufgeschwindigkeit des Geldes. Jeder Euro ist jetzt weniger wert und die Inflation nimmt zu. Umgekehrt kann ein höherer Leitzins die Inflation abbremsen. Indem weniger Geld am Markt verfügbar ist, gewinnt jeder einzelne Euro an Wert. Die Verbraucherpreise sinken und die Inflation nimmt ab.Wenn der Leitzins steigt, wird es für Banken teurer, sich Geld von einer Zentralbank zu leihen. Um diese Kosten auszugleichen, erhöhen die Banken im Gegenzug die Kosten für die Kredite, die sie ihren KundInnen anbieten. Das führt dazu, dass weniger Kredite abgeschlossen werden. Zudem leihen sich Banken nun auch weniger Geld von den Zentralbanken aus. Das Angebot an Geld sinkt also. Dadurch gewinnt jeder existierende Euro an Wert und die Verbraucherpreise werden günstiger. Du fragst dich, warum? Im Grunde liegt das daran, dass bei einem hohen Leitzins auch die Zinsen auf Sparguthaben steigen. Sparen lohnt sich also. VerbraucherInnen geben jetzt weniger Geld aus und sparen es stattdessen lieber. Dadurch, dass weniger Geld ausgegeben wird, sinkt die Produktnachfrage – und das führt wiederum dazu, dass die Preise sinken. Die Konjunktur schwächelt, Firmen tätigen weniger Investitionen und die Inflationsrate sinkt. Ein niedriger Leitzins bedeutet, dass sich Banken günstiger Geld von einer Zentralbank leihen können. Das heißt, sie können auch ihren KundInnen bessere Kreditzinsen anbieten. Mit einem niedrigen Leitzins fallen aber auch die Zinsen auf Sparguthaben. Und wenn es sich nicht lohnt, Geld auf dem Konto aufzubewahren, geben VerbraucherInnen und Unternehmen es eben lieber aus. Das kurbelt die Wirtschaft an, die Nachfrage steigt, Firmen tätigen mehr Investitionen, stellen mehr Personal ein und zahlen höhere Löhne. Und in der Folge steigen auch die Verbraucherpreise. Die steigende Nachfrage nach Geld fördert das Wirtschaftswachstum und belebt den Aktienmarkt. Doch jeder Euro ist damit etwas weniger wert. Folglich steigt die Gefahr einer erhöhten Inflationsrate.Einfach ausgedrückt ist die EZB für die Verwaltung des Euros und die Ausführung der Währungs- und Wirtschaftspolitik im Euroraum zuständig. Oft wird der EZB-Rat daher auch als Währungswächter bezeichnet. Zu den wichtigsten Aufgaben der EZB zählen:Die EZB strebt mit ihrer Geldpolitik eine Inflation von mittelfristig 2 % an. Das heißt, sie versucht, die Inflation – also die Teuerungsrate der Verbraucherpreise – auf einem stabilen Niveau zu halten. Für die EZB ist dabei eine zu niedrige Inflationsrate genauso negativ wie eine zu hohe Inflationsrate. Denn ihr zentrales Ziel ist es, Preisstabilität zu gewährleisten und damit den Wert des Euro zu wahren. Durch Preisstabilität trägt die EZB zum Wirtschaftswachstum und der Schaffung von Arbeitsplätzen bei. Seit der Finanzkrise im Jahr 2008 hat die EZB den Leitzins über die Jahre schrittweise bis auf 0 % gesenkt, um so das Wirtschaftswachstum zu fördern. Auch während der Corona-Pandemie sollte ein niedriger Leitzins die Konjunktur ankurbeln. In den letzten zehn Jahren lag die Inflation im Euroraum meist unter dem Ziel der EZB von 2 %. Doch sowohl Russlands Krieg gegen die Ukraine als auch die Energiekrise haben die Inflation seit Anfang 2022 angefacht. Im Euroraum ist die Teuerungsrate im Mai 2024 mit 2,6% leicht höher wie die Zielmarke der EZB. Um der Inflation Einhalt zu gebieten, hat die EZB nun restriktive Maßnahmen ergriffen und den Leitzins erhöht. Die Idee dahinter: Indem die EZB durch die Zinserhöhung die Geldmenge reduziert, die im Umlauf ist, gewinnt jeder einzelne Euro an Wert. Und weil sich das Sparen jetzt lohnt, geben VerbraucherInnen weniger aus, dadurch sinkt die Nachfrage, die Verbraucherpreise sinken und die Inflation nimmt ab.Die Europäische Zentralbank hat im Juni 2024 eine Zinssenkung vorgenommen, wodurch der Hauptrefinanzierungszinssatz auf 4,25 % gesenkt wurde. Zukünftige Prognosen zeigen, dass die EZB wahrscheinlich keine weiteren Zinserhöhungen im Jahr 2024 plant. Stattdessen wird erwartet, dass die Zinsen allmählich gesenkt werden, um die wirtschaftliche Stabilität zu fördern.Für 2025 prognostizieren Marktteilnehmer und Analysten, dass der Leitzins weiter sinken könnte. Laut einer Umfrage der Survey of Monetary Analysts wird der Leitzins Ende 2025 voraussichtlich bei etwa 3,25 % liegen. Diese Entwicklung spiegelt die Absicht der EZB wider, die Inflation zu kontrollieren und gleichzeitig das Wirtschaftswachstum zu unterstützen.Die nächste EZB-Sitzung, bei der weitere Zinsentscheidungen getroffen werden könnten, findet am 18. Juli 2024 statt. Hier könnten neue Informationen über die zukünftige Zinsentwicklung bekannt gegeben werden.Die EZB hebt den Leitzins immer dann an, wenn sie beobachtet, dass die Verbraucherpreise zu stark ansteigen. Wie oben bereits erwähnt, ist die Inflationsrate im Euroraum aktuell sehr hoch. In Deutschland lag sie im August 2023 laut Destatis beispielsweise bei 6,1 %. Obwohl die EZB gegen die eigentlichen Ursachen der Teuerung nichts tun kann, sorgt ihre Zinserhöhung dafür, dass die Wirtschaft und die steigenden Preise zumindest gedämpft werden. Denn ihr Ziel ist es, zu vermeiden, dass die Inflation dauerhaft hoch bleibt. Denn wenn das der Fall ist und die Lebenshaltungskosten insgesamt deutlich ansteigen, dann besteht das Risiko einer sogenannten Lohn-Preis-Spirale. Und diese könnte dazu führen, dass die Inflation außer Kontrolle gerät und im Extremfall zu einer Hyperinflation wird. Du siehst also, die Zinserhöhung der EZB ist eine komplexe Angelegenheit. Doch was genau bedeutet sie für dich und deine Zukunftspläne? Hier fassen wir noch einmal zusammen, wie sich die Leitzinssteigerung der EZB auf die Bereiche Sparen, Verbrauch, Investieren und Immobilien auswirkt. Für SparerInnen ist die EZB Zinserhöhung aus zwei Gründen eine (relativ) gute Nachricht. Denn zum einen macht sie Schluss mit Negativzinsen. Viele der Gebühren, die du bisher zahlen musstest, wenn du über einen gewissen Betrag auf deinem Konto hattest, sollten in den nächsten Monaten wegfallen. Außerdem sollten mit dem Leitzins auch deine Sparzinsen langsam ansteigen. Doch weil die Inflationsrate aktuell sehr hoch ist, wird der Realzins wohl vorerst im negativen Bereich bleiben. Doch zumindest kannst du mit den höheren Zinsen der Inflation entgegenwirken, und die Ersparnisse auf deinem Sparkonto verlieren weniger schnell an Wert.Die EZB Zinserhöhung soll die Inflationsrate abbremsen und insbesondere einkommensschwache VerbraucherInnen entlasten. Denn durch die höheren Zinsen werden VerbraucherInnen dazu motivieren, ihr Geld zu sparen anstatt es für Waren und Dienstleistungen auszugeben. Dadurch sinkt die Nachfrage und folglich fallen die Verbraucherpreise. Zudem leihen sich Banken bei einem hohen Leitzins weniger Geld von der EZB, das heißt es ist insgesamt weniger Geld im Umlauf. Dadurch gewinnt jeder Euro an Wert, was ebenfalls zu niedrigeren Preisen führt.Du träumst vom Eigenheim? Durch die EZB Leitzinserhöhung werden leider auch Kredite teurer. So wird es immer schwieriger, attraktive Immobilienkredite zu erhalten. Wenn du bereits einen Wohnkredit mit variablen Zinssätzen hast, zahlst du durch den höheren Leitzinssatz auch mehr. Doch lass dich dadurch nicht entmutigen. Denn wenn die Strategie der EZB funktioniert, sollten früher oder später auch die Immobilienpreise sinken. Vorerst ist es ratsam, nur dann ein Haus oder eine Wohnung zu kaufen, wenn du selbst einziehst und genug Eigenkapital mitbringst. Fange also am besten so früh wie möglich an, zu sparen. Um dein Geld vor den Auswirkungen der Inflation zu schützen, denkst du vielleicht darüber nach, es in ETFs oder Aktien anzulegen oder deine eigene Wohnung zu kaufen. So würdest du dein Geld im besten Fall gewinnbringend investieren. Anleihen-ETFs könnten beispielsweise nach der EZB Leitzinserhöhung vorerst ins Minus rutschen, bevor die Renditen vielleicht wieder in den positiven Bereich klettern. Bei Anlagen wie Aktien oder Kryptowährungen solltest du aber auch beachten, dass diese nicht ohne Risiken daherkommen. Wenn du Geld auf deinem Konto hast, das du ein paar Jahre entbehren kannst, solltest du dir überlegen, es auf ein Festgeldkonto zu legen, das dir höhere Zinsen bietet. Vor allem für BankkundInnen mit höheren Spareinlagen ist die Erhöhung des EZB Leitzinses eine gute Nachricht. Denn dadurch könnte auch bald mit dem Verwahrentgelt Schluss sein, das sie zahlen müssen, wenn ihr Kontostand über einem gewissen Schwellenwert liegt. Denn die Entscheidung, die Einlagefazilität auf 0 % anzuheben, bedeutet, dass Banken jetzt keine Gebühren mehr zahlen müssen, wenn sie Geld über einen gewissen Freibetrag bei der EZB einlagern. Folglich haben die ersten Banken bereits ihre Negativzinsen gestrichen oder die Grenze für Einlagen höher gesetzt, ab der das Verwahrentgelt anfällt. Doch während viele andere Banken noch zögerlich reagieren, hat N26 das Verwahrentgelt bereits komplett abgeschafft. Früher wurde N26 KundInnen ein Verwahrentgelt von 0,5 % pro Jahr erhoben, wenn ihr Kontostand über dem Schwellenwert von 50.000 € lag – seit Juli 2022 entfällt dieses komplett.Allerdings solltest du einen genauen Blick auf deinen Dispokredit werfen, sofern du ihn nutzt. Denn die Leitzins-Veränderungen der EZB kann sich auch auf den Zins auf deinen Dispokredit auswirken. Natürlich kannst du deinen N26 Dispokredit jederzeit in deiner App kündigen. Um weitere Gebühren zu vermeiden, lade vor der Kündigung genügend Geld auf dein Konto, damit dein Saldo positiv ist oder bei 0 € liegt. Experten der Berenberg Bank erwarten im Jahr 2025 weitere drei Zinssenkungen, wodurch die Zinsen bis zum nächsten Sommer auf ein zyklisches Tief von 2,5 Prozent sinken würden. Danach prognostizieren sie jedoch, dass Unternehmen und Arbeitnehmer beginnen werden, Preise und Löhne wieder anzuheben, was den Leitzins der EZB bis 2026 wieder auf etwa 3 Prozent erhöhen wird.

Was ist der Leitzins?

- Hauptrefinanzierungssatz: Dieser gibt vor, zu welchen Konditionen sich Geschäftsbanken mittelfristig bei der EZB Geld leihen können.

- Spitzenrefinanzierungssatz: Der Zinssatz, zu dem sich Geschäftsbanken bei der EZB kurzfristig Geld leihen können.

- Einlagenzins: Er fällt er an, wenn Banken ihr überschüssiges Geld über Nacht bei der Zentralbank lagern.

Hauptrefinanzierungssatz

Spitzenrefinanzierungssatz

Einlagenzins

Wie hoch ist der aktuelle Leitzins der EZB?

- Hauptrefinanzierungssatz: 4,25 %

- Spitzenrefinanzierungssatz 4,50 %

- Einlagenzinssatz: 3,75 %

Entwicklung des EZB Leitzinses (2022-2024)

Leitzinstabelle der EZB

| 12 Jun. 2024 | 4,25% | 4,50% | 3,75% |

| 20 Sep. 2023 | 4,50% | 4,75% | 4,00% |

| 2 Aug. 2023 | 4,25% | 4,50% | 3,75% |

| 21 Jun. 2023 | 4,00% | 4,25% | 3,50% |

| 10 Mai. 2023 | 3,75% | 4,00% | 3,25% |

| 22 März. 2023 | 3,50% | 3,75% | 3,00% |

| 8 Feb. 2023 | 3,00% | 3,25% | 2,50% |

| 21 Dez. 2022 | 2,50% | 2,75% | 2,00% |

| 2 Nov. 2022 | 2,00% | 2,25% | 1,50% |

| 14 Sep. 2022 | 1,25% | 1,50% | 0,75% |

| 27 Jul. 2022 | 0,50% | 0,75% | 0,00% |

Wie funktioniert der Leitzins?

Was passiert, wenn der Leitzins steigt?

Was passiert, wenn der Leitzins fällt?

Aufgaben der EZB

- Festlegung und Umsetzung der Geldpolitik innerhalb des Euroraums

- Durchführung von Devisengeschäfte

- Halten und Verwalten der offiziellen Währungsreserven der Mitgliedstaaten

- Förderung des reibungslosen Funktionierens der Zahlungssysteme

- Direkte Beaufsichtigung der größten Banken im Euroraum, inklusive Erteilung und Entzug von Banklizenzen

- Genehmigung der Ausgabe von Banknoten innerhalb der Eurozone

- Bereitstellung der Zentralbankbilanz

- Beratung nationaler Behörden sowie Zusammenarbeit mit nationalen und internationalen Organisationen

- Erhebung von Statistiken zur Aufgabenbewältigung

- Finanzstabilität und makroprudenzielle Politik

Ziele der EZB

EZB Inflation

Wann wird die EZB den Leitzins erhöhen?

Warum gibt es jetzt eine EZB Zinserhöhung?

Was bedeutet die Zinserhöhung der EZB?

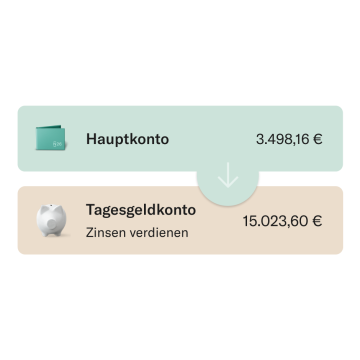

Sparen

Verbrauch

Immobilien

Investieren

Das bedeutet die EZB Leitzinserhöhung für BankkundInnen

Die EZB Leitzins Prognose 2024

Häufig gestellte Fragen

EZB ist die Kurzform für Europäische Zentralbank. Diese ist das Finanzorgan der Europäischen Union und bildet mit den nationalen Zentralbanken der EU-Staaten das Europäische System der Zentralbanken. Zu den Aufgaben der EZB gehört primär, die Stabilität der europäischen Währung (Euro) zu sichern.

Die EZB erhöht immer dann die Zinsen, wenn sie in das geldpolitische Geschehen eingreifen muss, um beispielsweise eine stark ansteigende Inflation zu verhindern. Durch die Erhöhung steigen gleichzeitig die Zinsen für Geschäftsbanken, die dies dann an ihre KundInnen bei z. B. Krediten weitergeben.

Die EZB ist dafür zuständig, die europäische Währung sowie die gesamte Währungs- und Wirtschaftspolitik stabil zu halten. Dazu zählen u. a. Aufgaben wie die Genehmigung der Ausgabe von Banknoten, Bereitstellung der Zentralbanklizenz und das Halten und Verwalten der offiziellen Währungsreserven der Mitgliedstaaten.

Die EZB gehört nicht einer alleinigen Person, sondern allen Zentralbanken der EU-Mitgliedstaaten. Jede von ihnen hält einen Anteil am Kapital der EZB, was sie zu Anteilseignern macht. Jede Zentralbank stellt der EZB also einen bestimmten Betrag zur Verfügung, damit diese stabile Preise im gesamten Euroraum gewährleisten kann. Präsidentin der EZB ist seit dem 1. November 2019 Christine Lagarde.

Die Inflationsrate steigt immer dann, wenn es in der Wirtschaft weniger erwerbbare Waren und Dienstleistungen, aber zuviel Geld gibt. Um dem entgegenzuwirken hat die EZB einige Mittel zur Verfügung. Zum einen kann sie die Leitzinsen anheben, was zu einer Teuerung der Zinsen auf z. B. Kredite führt. Dies wiederum reguliert den allgemeinen Geldfluss.

Die Europäische Zentralbank hat ihren Hauptsitz in Frankfurt am Main in Deutschland.

Die EZB erhöht den Leitzins nur dann, wenn sie in die aktuelle Wirtschaftslage eingreifen muss, um eine weitere negative Entwicklung zu verhindern, wie beispielsweise die momentan steigende Inflation in den EU-Staaten. Die Erhöhung des Leitzinses gilt als eines der wichtigsten Werkzeuge der EZB.

Da sich die Inflationsrate lange stabil hielt, konnte die EZB eine Niedrigzinspolitik verfolgen. Diese ermöglichte nicht nur sehr geringe Kreditzinsen, sondern sollte zudem auch die Wirtschaft durch vermehrte Kreditaufnahmen ankurbeln. Generell strebt die EZB eine Inflationsrate von ca. 2 % an.

Der Leitzins ist ein von der EZB festgelegter Zinssatz, zu dem sich Geschäftsbanken bei den jeweiligen Zentralbanken Geld leihen oder anlegen können. Dieser dient zur Geldmarktsteuerung und soll Wirtschaftslage sowie den Kurs von Währungen stabil halten. Beim Leitzins wird zwischen dem Hauptrefinanzierungssatz, dem Spitzenrefinanzierungssatz und dem Einlagenzinssatz unterschieden.

Jede Zentralbank ist verpflichtet, bei der EZB eine Mindestreserve zu hinterlegen. Diese beläuft sich auf ca. 1 % der gesamten, täglich verfügbaren Kundeneinlagen. Diese Liquiditätsreserve schützt die Bank und verhindert Engpässe. Aber auch Liquiditätsüberschüsse kommen bei Banken häufig vor, welche dann bei der EZB zwischengeparkt werden. Bei einem Überschuss müssen Banken normalerweise einen Strafzins oder Einlagezins zahlen, welcher von den Banken an die KundInnen weitergegeben wird. Durch die aktuelle Zinserhöhung liegt der Strafzins jetzt bei 0 %, daher kostet das “Geld parken” weder Banken noch KundInnen.

Das Geld oder Kapital der Europäischen Zentralbank stammt von den nationalen Zentralbanken aller EU-Staaten.

Verändert die EZB den Leitzins auch nur minimal, so hat das direkte Auswirkungen auf die Geldmenge und die ökonomische Entwicklung innerhalb der EU. Daher ist die EZB generell sehr vorsichtig mit Zinsanpassungen und greift nur im Notfall zu einer Erhöhung oder Senkung.

Beiträge, die dem folgenden Thema entsprechen

VON N26Love your bank

Ähnliche Artikel

Entdecke ähnliche Artikel aus unserem Blog, die dich vielleicht interessieren könntenBANKING BASICSHallo Geld! Mit dieser Übung veränderst du die Beziehung zu deinen FinanzenEgal, ob du dich festgefahren fühlst, ängstlich bist oder bereit für Veränderung – einen Brief an dein Geld zu schreiben, kann dir viel über deine finanziellen Glaubenssätze verraten.

Lesezeit: 4 Min.

INVESTIERENBärenmarkt: Das steckt hinter dem BegriffWenn du beim Wort Bärenmarkt zuerst an Kondensmilch denkst, wird es Zeit für diesen Artikel! Hier erfährst du, was ein Bärenmarkt ist, welche Ursachen und Folgen er hat und wie lange er dauert.

Lesezeit: 10 Min.

INVESTIERENDer Bullenmarkt und seine BedeutungMit männlichen Rindern hat ein Bullenmarkt wenig zu tun – mit ihren Hörnern hingegen schon. Lies weiter und erfahre, was sich hinter dem Begriff verbirgt, wie Bullenmärkte entstehen und vieles mehr!

Lesezeit: 9 Min.