Geld anlegen: Deine Anleitung für Investments

Warum Investieren wichtig ist

Vermögensaufbau

Mit Geldanlagen kannst du nicht nur deine Ersparnisse vergrößern, sondern auch einem Wertverlust vorbeugen und deine Kaufkraft steigern. Bevor du investierst, solltest du die Risiken kennen – dein Geld kann schwanken, und Verluste sind möglich.

Passives Einkommen

Mit Dividenden- oder Mietzahlungen schaffst du zusätzliche Einnahmequellen – ohne mehr Gehalt auszuhandeln oder einen Nebenjob anzunehmen.

Finanzielle Absicherung

Egal, ob du für die Rente, ein Tiny House, die Ausbildung deiner Kinder oder den Fall der Fälle sparen willst: Geld sicher anzulegen heißt, deine persönlichen Ziele zu erreichen.

Schutz vor Inflation

Aktien, ETFs oder Sachwerte sind wie ein Schutzschild gegen Inflation – denn während Einlagen auf dem Girokonto über die Zeit an Wert verlieren, können Anlagen langfristig an Wert gewinnen.

So startest du mit der Geldanlage

Setze dir finanzielle Ziele

Warum möchtest du Geld anlegen, um mit 40 in Rente zu gehen, ein Grundstück zu kaufen oder auszuwandern?

Ermittle dein Budget

Wie steht es um deine Finanzen und welche Summe kannst du dir leisten, zu investieren?

Lege deine Anlagestrategie fest

Überlege, welches Risiko du eingehen möchtest, was dein Anlagehorizont ist und wie viel Zeit du hast, deine Investments zu verwalten.

Wähle deinen Broker

Finde eine Plattform, die deinem Wunsch nach Sicherheit, Flexibilität und Benutzerfreundlichkeit entspricht.

Wähle die richtige Geldanlagestrategie

Langfristige Geldanlage

Eine beliebte Strategie für Anlegerinnen und Anleger mit niedriger bis mittlerer Risikotoleranz, die für die Rente oder ein anderes fernes Ziel sparen möchten. Der Anlagehorizont beträgt meist fünf Jahre oder länger, mithilfe des Zinseszins lassen sich lang angelegte Ersparnisse effektiv vergrößern.Kurzfristige Geldanlage

Eine risikoreiche Strategie, mit der sich hohe Dividenden erzielen lassen. Der Anlagehorizont kann wenige Tage, Wochen oder Monate betragen. Die Idee ist, auf eine kurzfristige, signifikante Wertsteigerung zu spekulieren und die Aktie gewinnbringend zu verkaufen.Diversifizierung

Streng genommen handelt es sich nicht um eine Strategie, da die Risikostreuung generell empfohlen wird. Denn wer alles auf eine Karte setzt, kann auch alles verlieren. Es gibt jedoch unterschiedliche Möglichkeiten, sein Portfolio zu diversifizieren, zum Beispiel mit Investments in verschiedene Branchen, Regionen oder Anlageklassen. Wie breit gestreut wird, hängt von der Risikobereitschaft der AnlegerInnen ab.Aktives Investieren

Diese eher risikoreiche Strategie hat zum Ziel, den Index zu “schlagen” – also mithilfe von Umschichtungen eine höhere Rendite zu erzielen als die allgemeine Entwicklung eines Markts oder Index. Dafür müssen Investmentfirmen oder KleinanlegerInnen die Kursentwicklung genau beobachten und entsprechend schnell handeln. Die Zusammensetzung des Portfolios ändert sich also kontinuierlich.Passives Investieren

Beim passiven Investieren versuchen AnlegerInnen nicht, den Index zu überbieten. Ein klassisches Beispiel sind ETFs, passiv verwaltete Aktienfonds, die die Kursentwicklung des zugrundeliegenden Index genau abbilden. Diese Strategie ist weniger risikoreich, erzielt aber “nur” Durchschnittsrenditen und wird deshalb bei InvestorInnen mit langem Anlagehorizont geschätzt.Indexfonds

Indexfonds sind ein beliebtes Investment für alle, die ihr Geld sicher anlegen, das Risiko breit streuen und ein passives Einkommen erzielen möchten. Indexfonds folgen der Kursentwicklung eines ganzen Strauß von Aktien wie dem DAX oder dem S&P 500. Statt in ein einzelnes Unternehmen zu investieren, legst du dein Geld indirekt in 40, 100 oder 500 Unternehmen einer bestimmten Branche oder Region an. Kursschwankungen lassen sich so besser ausgleichen, und die Rendite pendelt sich im Laufe der Zeit auf dem Durchschnitt ein.Wertaktien

Aktien, deren Börsenkurs niedriger als ihr intrinsischer Wert ist, können für AnlegerInnen eine lohnende Investition sein. Allerdings sind hier Geduld und akribische Recherche gefragt. Denn Aktien mit niedrigem Kurswert sind nicht automatisch unterbewertete Aktien – die Unternehmen stehen auf einem soliden Fundament und weisen eine Sicherheitsmarge auf, also die Differenz aus dem inneren Wert und dem Börsenwert. Ziel ist, dass der Markt den Wert des Unternehmens allmählich erkennt und der Aktienkurs entsprechend anzieht.Dividendenaktien

Bei dieser Strategie wählen AnlegerInnen Aktien von Unternehmen, die eine Dividende zahlen und diese regelmäßig erhöhen. Dadurch generieren sie ein regelmäßiges, passives Einkommen und profitieren langfristig von einer Wertsteigerung. Die Dividendenentwicklung lässt sich zum Beispiel in den Geschäftsberichten von Unternehmen herausfinden.Wachstumsaktien

Hier handelt es sich um Anteilsscheine von Unternehmen mit hohem Wachstumspotenzial. Selbst wenn die Aktien von Unternehmen aus aufstrebenden Märkten oder Ländern zum gegenwärtigen Zeitpunkt nicht viel abwerfen, so können sie in Zukunft stark an Wert gewinnen und InvestorInnen eine hohe Rendite bescheren. Ob es so kommt, ist jedoch ungewiss, denn der Markt wird von vielen Faktoren beeinflusst. Der Kauf von Wachstumsaktien gilt daher als risikoreiche Strategie.Dollar-Cost-Averaging

Auch Durchschnittskosteneffekt genannt, handelt es sich bei dieser Strategie um eine regelmäßige Anlage in derselben Höhe, unabhängig vom aktuellen Kurs. Ein typisches Beispiel sind ETF-Sparpläne, bei denen du jeden Monat den selben Beitrag einzahlst. Die Idee: Auf lange Sicht pendeln sich die Kurse immer wieder in der Mitte ein, was durchschnittliche Preise und eine durchschnittliche Rendite zur Folge hat.

Persönliche finanzielle Ziele

Risikotoleranz

Anlagedauer

Wissen

Worin am besten Geld anlegen?

Anfängergeeignet

ETFs oder Indexfonds: Bieten eine hohe Risikostreuung bei niedrigen Kosten und Durchschnittsrenditen. Gängige Beispiele sind ETFs, die etwa die Entwicklung des DAX oder des MSCI World abbilden. Dollar-Cost Averaging: Funktioniert nach dem Prinzip Sparplan. In regelmäßigen Abständen wird ein gleichbleibender Betrag investiert, um sich gegen Kursschwankungen abzusichern.Eher konservativ

Anleihen: Mit Staatsanleihen lässt sich dank der Nominalverzinsung ein passives Einkommen erzielen und, im Vergleich zu Aktien, Geld sicher investieren. Dividendenaktien: Kommen oft in Form von Vorzugsaktien, die im Vergleich zu Stammaktien keine Stimmrechte verleihen, dafür aber höhere Dividenden bieten. Certificates of Deposit (CDs): Schuldscheine bei einer Bank mit einem festen, relativ hohen Zinssatz.Geringes bis mittleres Risiko

Mischfonds: Bei Mischfonds investieren Vermögensverwalter in Aktien und Anleihen, um eine gute Gewichtung zwischen Sicherheit und Rendite zu erzielen. Real-Estate-Investment-Trusts (REITs): Eine Alternative zum Immobilienkauf, und zwar, indem Geld in Immobilienfonds oder -unternehmen angelegt wird. Blue Chips: Blue-Chip-Aktien sind Anteilsscheine großer, etablierter Unternehmen mit solider Performance.Risikoreich

Einzelaktien: Mit dem Kauf von Aktien eines einzigen Unternehmens kannst du signifikant Gewinn machen, gehst aber auch ein sehr hohes Risiko ein. Branchenfonds: Ähnlich wie bei einzelnen Aktien setzen AnlegerInnen bei Branchenfonds auf einen bestimmten Sektor mit sehr hohem Wachstumspotenzial. Kryptowährungen: Eine extrem volatile Geldanlage, die aber auch hohe Gewinne einbringen kann. Bedenke: Investiere nur so viel, wie du dir leisten kannst, zu verlieren.Langfristig

Wachstumsaktien: Wachstumsstarke Unternehmen zahlen nicht immer eine Dividende, können in puncto Wertsteigerung jedoch ein lukratives Investment sein. Immobilien: Mit einer Eigentumswohnung oder einem Haus lassen sich Mieteinnahmen zur Kredittilgung generieren und auf eine langfristige Wertsteigerung spekulieren.Kurzfristig:

Geldmarktfonds: Im Vergleich zu traditionellen Sparkonten bieten Geldmarktfonds eine bessere Rendite, sind aber auch risikoreicher. Kurzlaufende Anleihenfonds: Einige Fonds investieren in Anleihen mit kurzer Restlaufzeit, weshalb sie meist weniger volatil sind als Anleihen mit langer Restlaufzeit und ein relativ stabiles Einkommen bieten.Nachhaltig oder sozial:

ESG-Fonds: Eine gute Option, wenn dir die ESG-Kriterien Nachhaltigkeit, Soziales Engagement und Governance am Herzen liegen. Bedenke jedoch, dass die Kriterien je nach Anbieter sehr weit gefasst sein können. Impact Investing: Anstatt nur auf eine hohe Rendite zu spekulieren, investieren wirkungsorientierte AnlegerInnen in Unternehmen, von denen sie sich auch einen positiven Impact für die Gesellschaft oder die Umwelt erhoffen.

Sichere Geldanlagen

Gewinnorientierte Investments

Immobilien

Andere Anlagearten

Vorteile der Diversifikation

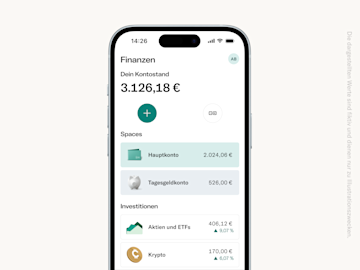

Geld anlegen mit Zinsen auf einem Tagesgeldkonto

Geld in Aktien anlegen

In einem ETF Geld anlegen

Geld in Krypto anlegen

In Sofort-Fonds investieren

Wähle dein Konto

N26 Standard

Dein 100 % mobiles kostenloses Girokonto

0,00 €/Monat

Virtuelle Debitkarte

Gebührenfrei bezahlen

Insights-Feature

Einlagensicherung

N26 Go

Die Debitkarte für den Alltag und Reisen

9,90 €/Monat

Unlimitierte Abhebungen in Fremdwährungen

Abdeckung für Reiseverspätungen

Reisekrankenversicherung

Reiserücktrittsversicherung

N26 Metal

Das Premiumkonto mit Metallkarte

16,90 €/Monat

Debitkarte aus Metall

Bis zu 8 Gratisabhebungen in Deutschland

Einkaufsversicherung und Handyversicherung

Bevorzugter telefonischer Kundenservice

FAQs

- Finanzielle Ziele: Investiere ich kurzfristig oder langfristig? Versuche ich hohe oder niedrige Renditen zu erzielen?

- Zeithorizont: Wie lange kann ich mein Geld in einer Anlage binden, ohne es zu benötigen?

- Finanzielle Situation: Wie viel kann ich verlieren, ohne meine finanzielle Stabilität zu gefährden?

- Persönlichkeit: Bin ich risikofreudig oder bevorzuge ich konservativere Optionen?

- Nicht genug Recherche betreiben, bevor man Anlageentscheidungen trifft

- Versuchen, den Markt zu timen, anstatt sich auf langfristiges Wachstum zu konzentrieren

- Emotionsbasiertes Investieren

- Den neuesten Trends folgen, ohne sie zu verstehen

- Das Portfolio nicht diversifizieren, was das Risiko erhöht

- Gebühren und Kosten im Zusammenhang mit Investitionen ignorieren, die im Laufe der Zeit die Rendite schmälern können