Kinder, Taschengeld und finanzielle Bildung – N26

Eltern haben viele Pflichten – dazu gehört auch, die eigenen Kinder über Geld aufzuklären. ExpertInnen sind sich einig, was dafür am besten geeignet ist: Taschengeld und offene Gespräche über Finanzen.Wir bei N26 möchten mehr darüber erfahren, wie Familien mit dem Thema Geld umgehen. Deshalb haben wir im September 2021 in einer Umfrage 2.500 Eltern zu Taschengeld und finanzieller Bildung befragt. Die Ergebnisse haben wir danach mit der Erziehungsberaterin Leonie Ries besprochen.

Familien und Taschengeld

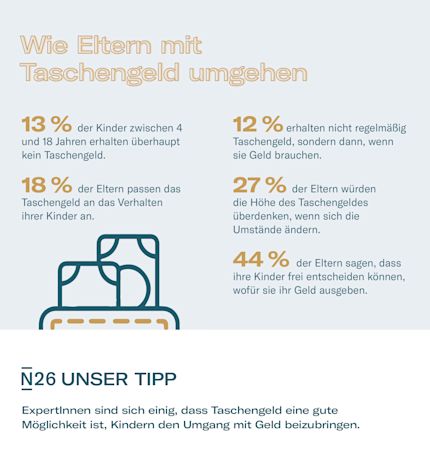

Wenn Eltern ihren Kindern Taschengeld geben, fördern sie ihr finanzielles Verantwortungsbewusstsein: Sie üben das Geldausgeben und Sparen und lernen im Allgemeinen den Umgang mit Geld. Durch unsere Umfrage haben wir herausgefunden, dass die meisten Eltern ihren Kindern regelmäßig ein Taschengeld geben. Den Ergebnissen zufolge bekommen 71 % der Kinder zwischen 4 und 6 Jahren Taschengeld, bei den 10- bis 12-Jährigen sind es sogar 95 %. Nur 13 % der Kinder zwischen 4 und 18 Jahren erhalten kein Taschengeld. Der Betrag, den Eltern ihren Kindern geben, variiert und liegt im Durchschnitt bei monatlich 13,60 €. Hier eine Übersicht der durchschnittlichen Taschengeldbeträge, aufgeschlüsselt nach Altersgruppe:Einblicke in Taschengeld und Finanzbildung

| Durchschnittlicher Taschengeldbetrag pro Monat | 6.65 | 10.13 | 14.54 | 19.41 | 22.06 |

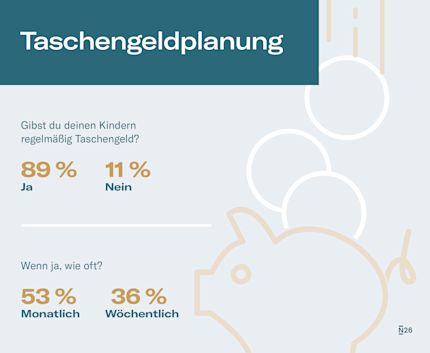

Ein regelmäßiger oder flexibler Ansatz für das Taschengeld

Insgesamt geben 89 % der Befragten an, dass sie einen strikten Taschengeldplan einhalten, wobei 36 % ihren Kindern wöchentlich und 53 % monatlich Geld geben. Umgekehrt haben wir festgestellt, dass einige Eltern es vorziehen, selbst zu entscheiden, wann ihre Kinder Geld erhalten:- 11 % der Eltern geben an, dass ihre Kinder nicht nach einem festen Zeitplan Geld erhalten, sondern dann, wenn sie es brauchen.

- 18 % machen das Taschengeld vom Verhalten der Kinder abhängig.

Die Vorteile eines festen Zeitplans

Die richtige Höhe und Regelmäßigkeit des Taschengelds festzulegen, ist für alle Eltern eine persönliche Entscheidung. Wenn du dich dafür entscheidest, deinen Kindern Taschengeld zu geben, rät Leonie Ries dazu, es in regelmäßigen Abständen auszuzahlen. Monatliche oder wöchentliche Intervalle geben Kindern eine Struktur und sie lernen gleichzeitig, ein eigenes Budget zu verwalten, so die Erziehungsberaterin."Kinder lernen durch Erfahrung. Im geschützten Rahmen der Familie haben sie die Möglichkeit, den Umgang mit Geld auszuprobieren. Sie lernen, wie es ist, wenn sie nach größeren Ausgaben weniger übrig haben. Auf der anderen Seite erfahren sie, wie sich ihre Möglichkeiten vergrößern, wenn sie eine Zeit lang nichts ausgeben. Für ihr späteres Leben sind diese Erfahrungen extrem wichtig." – Leonie Ries

Gewohnheiten beim Ausgeben von Taschengeld

Kauf dir, was du willst!

44 % der befragten Eltern erlauben ihren Kindern, frei darüber zu entscheiden, wofür sie ihr Taschengeld ausgeben. Leonie Ries befürwortet diesen Ansatz, denn es ist wichtig, Kindern finanzielle Selbstständigkeit zu geben und sie gleichzeitig zu ermutigen, gute Entscheidungen zu treffen.

Wohin geht das ganze Geld?

Je älter die Kinder werden, desto mehr geben sie für Kleidung und Aktivitäten und desto weniger für Bücher aus. Auch das Sparen von Geld nimmt mit zunehmendem Alter ab. Im Alter von 4 bis 12 geben Kinder ihr Geld am ehesten für Essen und Snacks aus.

"Damit Kinder zu eigenverantwortlichen Erwachsenen werden, sollten Eltern ihnen möglichst früh Verantwortung übertragen, jedoch ohne sie zu überfordern." – Leonie Ries

Eine neue Normalität beim Thema Taschengeld

Die Corona-Pandemie hatte in ganz Deutschland erhebliche Auswirkungen auf die finanziellen Verhältnisse der Familien. Sie hat auch beeinflusst, welche Bedeutung Eltern der finanziellen Bildung ihrer Kinder beimessen. Unsere Umfrage ergab, dass ein Drittel der Eltern finanzielle Bildung heute für wichtiger hält als vor der Pandemie. Darüber hinaus haben viele Eltern ihre Einstellung dazu geändert, wie viel Taschengeld sie ihren Kindern geben. Laut unserer Umfrage haben 21 % der Eltern die Höhe des Taschengeldes ihrer Kinder seit Beginn der Pandemie angepasst und 14 % bekommen jetzt mehr als vorher.

Den Umgang mit Geld vermitteln – in der Schule und zu Hause

Taschengeld ist eine gute Möglichkeit, Kindern etwas über Geld beizubringen. Daneben sollten aber auch andere Wege gefunden werden, um finanzielle Verantwortung zu fördern. Der Großteil der Eltern sieht das genauso: Sie geben an, sich darum zu bemühen, ihren Kindern zu Hause den Umgang mit Geld beizubringen. Die Ansätze sind dabei unterschiedlich. 58 % geben an, die Eigenverantwortlichkeit ihrer Kinder in den Vordergrund zu stellen, indem sie sie zum eigenständigen Verwalten ihres selbst verdienten Geldes ermutigen. 57 % versuchen, ihre Kinder im Umgang mit Geld zu schulen, indem sie selbst ein gutes Vorbild sind, und 19 % lassen sich von digitalen Tools und Apps zur Geldverwaltung unterstützen."Finanzielle Bildung hilft uns, unabhängige und fundierte Entscheidungen zu treffen. Als Elternteil ist es mein oberstes Ziel, meine Kinder so zu erziehen, dass ihre Unabhängigkeit und Fähigkeit, eigene Entscheidungen zu treffen, gefördert werden." – Michael Marsch, N26 Mitarbeiter

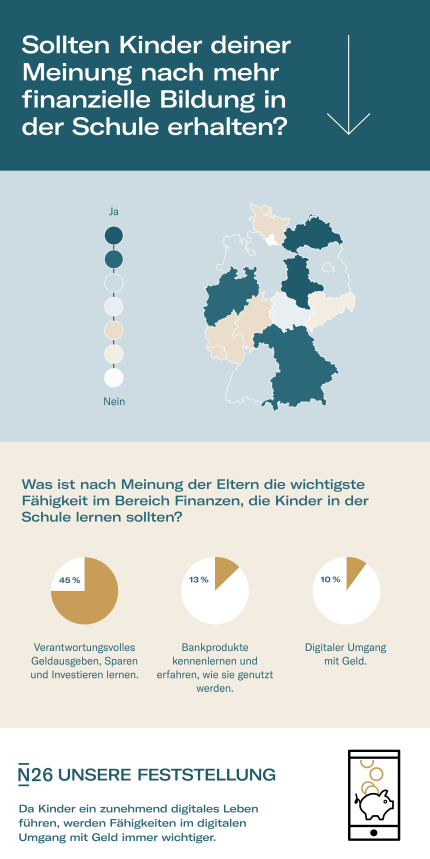

83 % der Eltern wünschen sich mehr finanzielle Bildung an Schulen – möglicherweise als Reaktion auf die destabilisierenden Auswirkungen der Corona-Pandemie. Und obwohl 62 % der Eltern mit dem Finanzwissen ihrer Kinder zufrieden sind, halten es 18 % für ungenügend.

Wenn es um Finanzen geht, gibt es zahlreiche Themen, die an Schulen gelehrt werden könnten. Als wir Eltern die Frage stellten, welche Finanzthemen vorrangig behandelt werden sollten, fielen die Antworten unterschiedlich aus. 45 % sind der Meinung, dass das Erlernen von verantwortungsbewusstem Geldausgeben, Sparen und Investieren am wichtigsten ist. Für 13 % der Eltern ist die wichtigste Fähigkeit, die ihre Kinder lernen sollten, wie Bankprodukte genutzt werden und welche es gibt.

Regionale Unterschiede bei der Finanzkompetenz

Beim Blick auf die regionale Verteilung wird deutlich, dass der finanzielle Wissensstand von Kindern nicht überall in Deutschland gleich wahrgenommen wird. Am besten bewerten Eltern das Finanzwissen ihrer Kinder mit einer durchschnittlichen Note von 2,2 in Rheinland-Pfalz. Hier ist der Anteil der Eltern, die sich mehr finanzielle Bildung an Schulen wünschen, mit 79 % vergleichsweise gering. Doch in den wenigsten Fällen lässt sich schlussfolgern, dass eine schlechtere Note für die Finanzkompetenz mit einem größeren Wunsch nach finanzieller Bildung an Schulen einhergeht. So geben Eltern in Schleswig-Holstein ihren Kindern in punkto Finanzkompetenz eine glatte 3 und damit die bundesweit schlechteste Note. Jedoch vermisst hier ebenso ein vergleichsweise geringer Anteil (79 %) finanzielle Bildung in der Schule. Einige interessante Unterschiede zwischen den Bundesländern haben wir auch beim Thema digitales Lernen festgestellt. Die Metropolregionen Hamburg und Berlin sind hier ganz vorne mit dabei: 26 bzw. 23 % der befragten Elternteile gaben an, dass sich ihre Kinder Finanzwissen mit digitalen Apps und Tools aneignen. Auch in Bayern und Baden-Württemberg ist der Anteil überdurchschnittlich hoch. Ganz anders im Saarland: Hier gaben nur 6 % der Eltern an, ihren Kindern den Umgang mit Geld mit Hilfe von digitalen Hilfsmitteln beizubringen.Regionale Unterschiede bei der Finanzkompetenz

| Baden-Württemberg | 2.6 | 83 % | 16 % |

| Bayern | 2.6 | 85 % | 24 % |

| Berlin | 2.3 | 84 % | 23 % |

| Brandenburg | 2.6 | 85 % | 20 % |

| Bremen | 2.5 | 83 % | 17 % |

| Gesamt | 2.5 | 83 % | 19 % |

| Hamburg | 2.3 | 85 % | 26 % |

| Hessen | 2.3 | 80 % | 19 % |

| Mecklenburg-Vorpommern | 2.3 | 88 % | 17 % |

| Niedersachsen | 2.6 | 83 % | 14 % |

| Nordrhein-Westfalen | 2.4 | 84 % | 20 % |

| Rheinland-Pfalz | 2.2 | 79 % | 22 % |

| Saarland | 2.3 | 79 % | 6 % |

| Sachsen | 2.6 | 76 % | 18 % |

| Sachsen-Anhalt | 2.5 | 88 % | 14 % |

| Schleswig-Holstein | 3 | 79 % | 18 % |

| Thüringen | 2.5 | 81 % | 13 % |

*Note, die Eltern ihren Kindern in Finanzkompetenz geben (1 = sehr gut, 6 = ungenügend)

Finanzielle Bildung für Kinder im digitalen Zeitalter verbessern

Online-Banking war schon vor der Pandemie sehr beliebt, aber im Zuge von Lockdowns und Schließungen von Bankfilialen sind viele Erwachsene dazu übergegangen, ihr Geld online zu verwalten. Kinder, die heute aufwachsen, werden eine Welt ohne digitales Banking vermutlich niemals kennenlernen."In Zukunft werden Bankgeschäfte größtenteils digital abgewickelt werden. Für die nächste Generation wird das bedeuten, dass viele sich online um ihre Finanzen kümmern und gleichzeitig wachsam bleiben müssen, was Betrug, Phishing und Ähnliches angeht." – Joao Moreira, N26 Mitarbeiter

Bei Fragen zur Methodik dieses Projekts kontaktieren Sie bitte press@n26.com

Artikel, die dich interessieren könnten

Kinder und Geld – so kannst du Kindern den Umgang mit Geld beibringenEs ist nicht leicht, gute Spar- und Ausgabegewohnheiten zu etablieren. Noch schwieriger ist es, Kindern dieses Bewusstsein zu vermitteln. Dieser Leitfaden hilft dir, den richtigen Ansatz zu finden!

So sparst du Geld für deine Kinder – von Babysachen bis StudiumKinder gehen ganz schön ins Geld. Mit diesen Tipps kannst du schon heute für deine Kinder sparen.

Wie erstelle ich ein Budget für Haushaltsausgaben?Budgetplanung ist nicht leicht. Wenn du jedoch deine Ausgaben prüfst, findest du sicher noch Bereiche mit Sparpotenzial. Hier findest du Tipps zur Budgeterstellung für deine Haushaltsausgaben!