Invertir dinero: cómo poner tus ahorros a trabajar

Por qué invertir importa

Aumento del patrimonio

Invertir en bolsa te permite multiplicar los ahorros que tienes sin hacer ningún esfuerzo extra. Antes de empezar a invertir, sé consciente de los riesgos: tus inversiones pueden variar y podrías perder dinero.

Fuente de ingresos

Algunos productos como las acciones que reparten dividendos suponen ingresos extra periódicos para los inversores.

Cumplir con objetivos financieros

Ya sea que quieras ahorrar para la entrada de una casa o para darte un capricho, acumular riqueza es el camino más sencillo para lograrlo.

Protección contra la inflación

La inflación es ese fenómeno económico que va quitando valor a tu dinero, por lo que invertir es la única forma de contrarrestarlo.

Cómo invertir dinero: primeros pasos

Establece objetivos financieros

Decidir qué quieres lograr y cuándo quieres hacerlo es muy importante para tener una base sólida en tu plan.

Define un presupuesto y las aportaciones

En función de tus ingresos, planea cuántas aportaciones podrás realizar a tus inversiones mensualmente.

Elige una estrategia de inversión

En función de tu tolerancia al riesgo y tu músculo económico, selecciona la estrategia que más se adapte a tu situación.

Selecciona una o varias plataformas de inversión

Investiga cuáles son las mejores apps para invertir tu dinero en función de sus funcionalidades y costes.

Cómo invertir en bolsa: elige la estrategia más adecuada para ti

Inversión a largo plazo

En esta estrategia lo que se busca es comprar activos y mantenerlos durante mucho tiempo. Es ideal para personas con objetivos a largo plazo como obtener más dinero para su jubilación, por ejemplo. También es recomendable para perfiles que prefieran una inversión más pasiva, sin atender a las fluctuaciones del mercado.Diversificación

La diversificación debería formar parte de cualquier tipo de estrategia de inversión, ya que lo que hace es combinar diferentes activos con diferente riesgo para disminuir el riesgo total y aumentar la rentabilidad. A mayor diversificación, menor probabilidad de volatilidad, ya que hay diversas fuentes de rentabilidad y riesgo.Inversión en valor

Esta estrategia se basa en buscar activos que tengan un precio menor al que realmente deberían tener para que con el tiempo se revaloricen y supongan un incremento del patrimonio. Son estrategias muy comunes en el mundo del trading, por ejemplo.Inversión en dividendos

Este tipo de inversión busca empresas que pagan periódicamente dividendos por cada una de sus acciones. Los inversores que optan por esta vía de inversión quieren ingresos extra para el día a día, ya sea para reinvertirlos en otros productos o para aumentar el dinero líquido que pueden gastar.Inversión en crecimiento

Al contrario que la inversión en dividendos, aquí el inversor sacrifica el reparto de dinero a corto plazo por acciones de empresas que poseen un alto potencial de revalorización en el futuro.Inversión activa frente a inversión pasiva

En la inversión activa, el inversor debe estar atento a las fluctuaciones del mercado para comprar y vender activos, mientras que en la pasiva lo que hace es invertir la misma cantidad de dinero en un activo durante un largo periodo de tiempo, sin cambiar su plan por las subidas y bajadas del mercado. En este último caso, los fondos de inversión son un buen ejemplo de gestión pasiva.Dollar Cost Average

Se trata de un término en inglés que se usa para hablar de la inversión sistematizada a largo plazo. Funciona sobre todo para productos como los ETFs o los fondos indexados y busca hacer las mismas aportaciones de dinero mes a mes o semana a semana, sin importar los vaivenes de la bolsa.

Establece objetivos financieros

Define tu tolerancia al riesgo

Marca un horizonte temporal

Mejora tu conocimiento

Principales formas de inversión

Si eres primerizo

Lo más recomendable son los fondos indexados o los ETFs, ya que suelen seguir un índice de mercado, como es el caso del S&P 500, y ofrecen gran diversificación a bajo coste. Aplica el Dollar Cost Average, invirtiendo una cantidad fija de dinero en períodos regulares, independientemente de las condiciones del mercado. Esto reducirá el impacto de la volatilidad en tu inversión.Si eres un inversor conservador

Invierte en Bonos: los bonos del Estado o Letras del Tesoro proporcionan ingresos constantes y predecibles con menor riesgo que las acciones. Invierte en acciones que pagan dividendos: las empresas que pagan dividendos regularmente pueden ofrecerte ingresos y un potencial de revalorización del capital que invertiste. Invierte en cuentas remuneradas: estas proporcionan un lugar seguro para aparcar tus ahorros, reportándote algunas ganancias por intereses.Si eres un inversor moderado

Fondos equilibrados: estos fondos invierten en una combinación de acciones y bonos para equilibrar el riesgo y la rentabilidad. Fondos de inversión inmobiliaria (REIT): los REIT ofrecen exposición a los mercados inmobiliarios sin necesidad de poseer inmuebles físicos. Acciones de primer orden: grandes empresas bien establecidas que poseen un historial de rendimiento fiable.Si eres un inversor agresivo

Acciones individuales: la inversión en empresas sueltas suele ofrecer mayores rendimientos, pero te expone a un mayor riesgo. Fondos sectoriales: te da la posibilidad de centrarte en sectores específicos como el tecnológico o el sanitario, que pueden ofrecerte un crecimiento potencial mayor. Criptomonedas: se trata de uno de los productos más volátiles pero pueden ofrecer importantes rentabilidades.Para inversores a largo plazo

Acciones de crecimiento: invierte en empresas que se espera que experimenten un crecimiento superior a la media. Puede que no paguen dividendos, pero a cambio ofrecen una apreciación sustancial del capital. Bienes inmuebles: invierte en propiedades que te pueden proporcionar ingresos por alquiler y una potencial revalorización del inmueble con el paso del tiempo.Para inversores a corto plazo

Fondos del mercado monetario: son fondos que ofrecen mayores rendimientos que las cuentas de ahorro tradicionales con bajo riesgo. Fondos de renta fija a corto plazo: estos proporcionan ingresos con una menor volatilidad que los bonos a largo plazo. Certificados de depósito: estos ofrecen rendimientos fijos durante un plazo determinado, con un riesgo muy bajo.Para inversores socialmente responsables

Fondos ESG: estos fondos invierten en empresas con sólidas prácticas medioambientales, sociales y de gobernanza. Inversión de impacto: invierte en empresas o proyectos que buscan generar un impacto social o medioambiental positivo, además de obtener rendimientos financieros.

Inversiones seguras

Inversiones con rentabilidad

Bienes inmuebles

Otras formas de inversión

Los beneficios de diversificar

Invertir dinero en una cuenta de ahorros

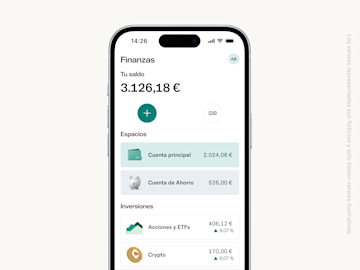

Invertir en acciones

Invertir en ETFs

Invertir en criptomonedas

Inversiones en fondos activos

Encuentra el plan perfecto para ti

N26 Standard

La cuenta bancaria sin comisiones

0,00 €/mes

Tarjeta virtual de débito

Pagos sin comisiones

IBAN español

Protección de depósitos

N26 Go

La cuenta premium para el día a día y tus viajes al extranjero

9,90 €/mes

Retiradas en moneda extranjera sin comisión

Seguro de viaje

Cobertura médica

Seguro de deportes de invierno

N26 Metal

La cuenta premium con una Mastercard metálica y ventajas exclusivas

16,90 €/mes

Tarjeta metálica de 18 gr

8 retiradas gratuitas en la zona euro

Seguro de móvil

Protección de compra

Línea telefónica prioritaria

FAQs

- Metas financieras: ¿A corto o largo plazo? ¿Necesitas altos o bajos rendimientos?

- Horizonte temporal: ¿Cuánto tiempo puedes comprometer tu dinero sin necesitarlo?

- Situación financiera: ¿Cuánto puedes permitirte perder sin poner en peligro tu estabilidad financiera?

- Personalidad: ¿Te sientes cómodo con el riesgo o prefieres opciones más conservadoras?

- No investigar lo suficiente antes de tomar decisiones de inversión.

- Intentar cronometrar el mercado en lugar de centrarse en el crecimiento a largo plazo.

- Invertir en base a tus emociones o seguir las últimas tendencias sin entenderlas.

- No diversificar tu cartera, lo que aumenta el riesgo.

- Ignorar las tarifas y costes asociados con las inversiones, lo que puede erosionar los rendimientos con el tiempo.