Investir son argent : guide complet

Pourquoi investir est important

Développer son patrimoine

Investir vous offre l’opportunité de réaliser des rendements qui peuvent non seulement rivaliser avec l’inflation, mais aussi augmenter votre pouvoir d’achat. Avant de commencer à investir, soyez conscient des risques : vos investissements peuvent fluctuer et entraîner des pertes.

Générer des revenus

Certains investissements, comme les actions à dividendes, les obligations ou les biens immobiliers locatifs, peuvent générer des revenus réguliers et contribuer ainsi à plus de stabilité et de liberté financières.

Atteindre ses objectifs financiers

Que ce soit pour la retraite, l’achat d’une maison, les études ou pour constituer une réserve d’argent, investir votre argent peut vous aider à accumuler les fonds nécessaires pour financer vos projets.

Se protéger contre l’inflation

Investir dans des actions, de l’immobilier ou des matières premières vous aide, dans certains cas, à protéger votre argent contre l’inflation et à préserver la valeur de votre capital.

Comment commencer à investir?

Fixez vos objectifs financiers

Définissez vos objectifs d’investissement, tels que l’épargne-retraite, l’achat d’une maison ou le financement des études.

Établissez un budget

Evaluez votre situation financière actuelle et déterminez la somme que vous pouvez vous permettre d’investir.

Choisissez une stratégie d’investissement

Etablissez votre stratégie d’investissement en fonction de vos objectifs financiers, de votre tolérance au risque et de votre horizon temporel.

Choisissez une société de courtage

Sélectionnez une société de courtage ou une plateforme d’investissement qui répond à vos besoins et à vos préférences

Où investir son argent : choisir la bonne stratégie d'investissement

L’investissement à long terme

Cette stratégie d’investissement consiste à placer son argent pendant une durée d’au moins cinq ans dans le but de réaliser des bénéfices. Les investisseurs à long terme se concentrent sur les fondamentaux et tirent parti de la capitalisation. Cette stratégie est faite pour vous si vous disposez d’une tolérance au risque faible à modérée et que vos objectifs s’inscrivent sur le long terme (anticiper sa retraite, financer ses études ou tout autre projet à long terme).La diversification

La diversification consiste à répartir les investissements entre différentes classes d’actifs, secteurs et régions pour atténuer le risque. Diversifier vos placements financiers vous aide à réduire l’impact d’une mauvaise performance d’un seul investissement. Cette stratégie convient à tous les profils de risque et aide à se protéger contre la volatilité des marchés.L’investissement indiciel

Le placement indiciel consiste à investir dans des fonds indiciels qui répliquent la performance d’un indice de marché, tel que le CAC 40 ou le S&P 500. Ce type de placement permet de diversifier ses investissements sur un large éventail d’actions ou d’obligations tout en bénéficiant de frais de gestion réduits. Les fonds indiciels sont particulièrement adaptés aux investisseurs passifs qui recherchent des rendements réguliers avec un horizon d’investissement à long terme et disposent d’une faible tolérance au risque.L’investissement axé sur la valeur

Un placement axé sur la valeur consiste à acheter des actions sous-évaluées, vendues en dessous de leur valeur réelle, dans l’espoir de réaliser un profit lorsque leur prix augmentera. Cette stratégie convient aux investisseurs patients et méthodiques, prêts à analyser en profondeur les fondamentaux des entreprises et à attendre que le marché reconnaisse la véritable valeur de leurs actions.L’investissement en dividendes

L’investissement en dividendes consiste à sélectionner des actions qui versent régulièrement des dividendes aux actionnaires. Les investisseurs en dividendes privilégient les flux de revenus stables et les sociétés ayant un historique de croissance des dividendes. Cette stratégie convient aux investisseurs axés sur les rendements passifs et une appréciation du capital à long terme.L’investissement de croissance

L’investissement de croissance consiste à sélectionner des actions de sociétés à fort potentiel de croissance, souvent dans des industries ou des secteurs émergents. Les investisseurs axés sur la croissance privilégient la croissance des revenus et des bénéfices par rapport à la rentabilité actuelle et aux dividendes. Cette stratégie convient aux investisseurs dotés d’une tolérance élevée au risque et cherchant à maximiser le potentiel de croissance du capital.Investissement actif vs passif

L’investissement actif consiste à sélectionner et à gérer des investissements individuels dans le but de surpasser le marché ou un indice de référence spécifique. L’investissement passif équivaut, quant à lui, à investir dans des fonds indiciels ou des fonds négociés en bourse (ETFs) qui suivent un indice de marché, avec un minimum d’achats et de ventes.La méthode des achats périodiques par sommes fixes

La méthode des achats périodiques par sommes fixes consiste à investir un montant fixe à intervalles réguliers, quelles que soient les conditions du marché. Cette stratégie a pour but d’atténuer l’impact de la volatilité des marchés et de bénéficier de l’effet de lissage des coûts sur le long terme. Elle convient aux investisseurs de tous profils de risque qui préfèrent une approche systémique de l’investissement. En fin de compte, la meilleure stratégie d’investissement dépend de nombreux facteurs tels que vos objectifs financiers personnels, votre tolérance au risque, votre horizon de placement, mais aussi de vos connaissances en matière d’investissement.

Objectifs financiers individuels

Tolérance au risque

L’horizon temporel

Connaissance

Les différents types d’investissements

Pour les débutants

Les fonds indiciels/ETFs: ces fonds d’investissement répliquent la performance d’un indice de marché, comme le S&P 500, ce qui simplifie la gestion et assure une diversification à faible coût. La méthode des achats périodiques par sommes fixes: cette méthode consiste à investir une somme fixe à intervalles réguliers, peu importe les conditions du marché, dans l’espoir d’atténuer l’impact de la volatilité.Pour les investisseurs conservateurs:

Les obligations: les obligations d’État ou de grandes entreprises fournissent un revenu régulier et prévisible avec un risque plus faible que les actions. Actions à dividendes: les sociétés qui versent régulièrement des dividendes peuvent fournir un revenu stable et un potentiel de croissance du capital. Comptes d’épargne à haut rendement: les comptes d’épargne à haut rendement offrent des taux d’intérêt plus élevés que les comptes d’épargne classiques, souvent supérieurs à l’inflation et sont accessibles sous certaines conditions de revenus, ce qui en fait une option attractive pour les épargnants cherchant à optimiser leur rendement.Pour les investisseurs modérés

Fonds équilibrés: ces fonds investissent dans une combinaison d’actions et d’obligations pour équilibrer le risque et le rendement. Fonds de placement immobilier (FPI): les FPI permettent d’investir dans l’immobilier en achetant des parts de fonds, ce qui vous donne accès à un portefeuille diversifié de biens immobiliers gérés par des professionnels, sans avoir à acheter ou gérer des propriétés vous-même. Actions de premier ordre: il s’agit d’actions émises par des grandes entreprises bien établies, connues pour leur performance fiable et leur stabilité.Pour les investisseurs « agressifs »

Actions individuelles: investir dans des sociétés individuelles peut offrir des rendements élevés, mais comporte un risque plus important. Fonds sectoriels: se concentrer sur des secteurs spécifiques comme la technologie ou la santé présente un potentiel de croissance élevé, mais souvent aussi plus risqué. Cryptomonnaies: très volatiles, les cryptomonnaies peuvent générer des rendements importants, mais il est crucial de n’investir que ce que vous pouvez vous permettre de perdre.Pour les investisseurs à long terme

Actions de croissance: les actions de croissance sont émises par des sociétés dont la croissance devrait être supérieure à la moyenne. Ces entreprises ne versent pas nécessairement de dividendes, mais offrent en général une appréciation substantielle du capital. Immobilier: l’investissement dans l’immobilier peut générer des revenus locatifs et une plus-value potentielle à long terme.Pour les investisseurs à court terme

Fonds du marché monétaire: ces fonds offrent des rendements plus élevés que les comptes d’épargne traditionnels avec un risque considéré comme moins élevé. Fonds obligataires à court terme: ils fournissent des revenus avec une volatilité plus faible que les obligations à long terme. Certificats de dépôt (CD): ils offrent des rendements fixes pour une durée déterminée, avec un risque moindre.Pour les investisseurs socialement responsables

Fonds ESG: ces fonds investissent dans des entreprises aux pratiques exemplaires en matière d’environnement, de social et de gouvernance. Impact Investing (investissement à impact social): l’investissement à impact social consiste à investir son argent dans des entreprises ou des projets visant à générer un impact social ou environnemental positif tout en offrant un rendement financier.

Investissements sûrs

Investissements axés sur rendement

Immobilier

Autres formes d’investissement

Avantages de la diversification

Placer de l'argent dans un compte d'épargne

Placer de l'argent en actions

Placer de l'argent dans les ETFs

Placer de l’argent dans les cryptomonnaies

Investir dans des fonds actifs

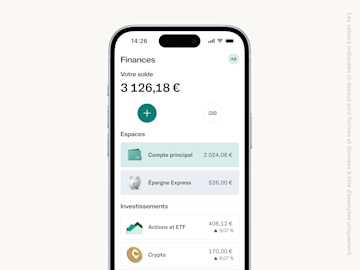

Choisissez le compte bancaire qui vous convient

N26 Standard

Le compte bancaire gratuit qui vous permet de mieux gérer votre argent au quotidien

0,00 €/mois

Carte bancaire virtuelle

Paiements sans frais

Statistiques mensuelles

Protection des dépôts

N26 Go

Le compte et la carte bancaire premium pour le quotidien et les voyages

9,90 €/mois

Retraits illimités dans toutes les devises

Assurance voyage

Couverture médicale

Assurance sports d'hiver

N26 Metal

Le compte premium nouvelle génération et sa carte bancaire en métal

16,90 €/mois

Une carte bancaire en métal

8 retraits gratuits en Euros

Protection des achats

Une ligne téléphonique

FAQs

- Objectifs financiers: À court terme ou à long terme ? Besoin de rendements élevés ou faibles ?

- Horizon temporel: Combien de temps pouvez-vous engager votre argent sans en avoir besoin ?

- Situation financière: Combien pouvez-vous vous permettre de perdre sans compromettre votre stabilité financière ?

- Personnalité: Êtes-vous à l'aise avec le risque ou préférez-vous des options plus conservatrices ?

- Ne pas faire suffisamment de recherches avant de prendre des décisions d'investissement.

- Essayer de synchroniser le marché au lieu de se concentrer sur la croissance à long terme.

- Investir en fonction des émotions ou suivre les dernières tendances sans les comprendre.

- Ne pas diversifier votre portefeuille, ce qui augmente le risque.

- Ignorer les frais et les coûts associés aux investissements, qui peuvent éroder les rendements au fil du temps.