N26 y Accenture: Índice Global de la Banca Digital en 2021

"La confianza es un factor determinante para el futuro de nuestra industria dado que no contamos con el legado centenario que tienen las entidades tradicionales. Sin embargo, la pandemia nos ha enseñado que debemos centrarnos en el futuro, no en el pasado. Es por eso que N26 está construyendo la banca para el siglo XXI y continúa ganándose la confianza de millones de clientes en todo el mundo", asegura Alex Weber, Chief Growth Officer de N26.

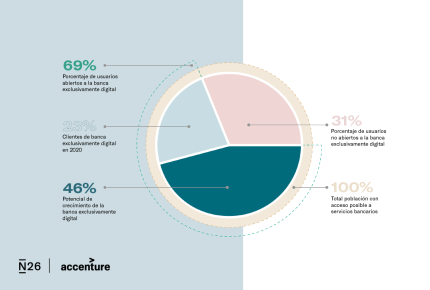

1 de cada 4 clientes ya utiliza un banco exclusivamente digital

En los 28 países encuestados, el número de consumidores que tienen una cuenta bancaria digital representa el 23 % de la población, es decir, unos 450 millones de personas. No obstante, las estimaciones de nuestro análisis indican que el número de consumidores con una cuenta bancaria digital puede crecer hasta el 70 % en la mayoría de regiones. Hay un fuerte deseo de que las sucursales bancarias pasen a la historia. Además, casi la mitad de los consumidores encuestados que no tienen una cuenta bancaria digital afirman que la posibilidad de acceder a funciones bancarias típicamente digitales les incitaría a abrir una cuenta. En conjunto, estos hallazgos sugieren que los bancos digitales todavía tienen un enorme mercado potencial por descubrir (hasta 1.400 millones de personas en estos 28 países).

Factores que impulsan y entorpecen la banca exclusivamente digital

Factores que impulsan la banca exclusivamente digital

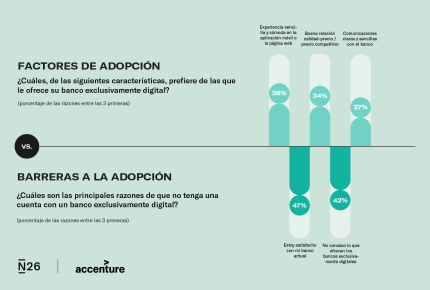

En cuestiones de banca digital, la confianza en la entidad financiera es la clave. Hemos descubierto que los principales factores que impulsan la contratación de un banco digital a nivel mundial son una app móvil y una experiencia web cómoda y sencilla, comunicaciones claras y concisas con el banco y precios competitivos. Los clientes que todavía no utilizan la banca digital también afirman que estos factores podrían convencerles para pasarse a un banco digital. Estos hallazgos sugieren que los bancos exclusivamente digitales pueden adquirir clientes fieles haciendo hincapié en estas ventajas competitivas sobre las entidades tradicionales.

Factores que entorpecen

Pese a los factores anteriores, es probable que siga existiendo un porcentaje de consumidores que ponen en duda la banca digital. El 28 % de los consumidores encuestados afirman que ninguna función típica de la banca digital les incitaría a abrir una cuenta bancaria exclusivamente digital. Algunos simplemente están satisfechos con su entidad actual, pero hay otros que no conocen las ofertas de los bancos digitales. Pese a que el 35 % de la población que consume servicios bancarios en Europa afirma que las funciones típicas de la banca digital no le incitaría a abrir una cuenta digital, el 65 % se pasaría a un banco digital si este le plantea una oferta ventajosa.

Países líderes en el cambio a la banca exclusivamente digital

Aunque su adopción es innegable en todos los mercados, algunos países lideran los ránkings de la banca exclusivamente digital. Arabia Saudí, Emiratos Árabes Unidos, Brasil y China poseen los mayores porcentajes de población que ya utiliza un banco digital. Asimismo, es evidente que los países de Europa occidental se están poniendo al día rápidamente. Entre 2018 y 2020, la captación de clientes se aceleró en los países con tasas de adopción relativamente bajas: España, Alemania, Bélgica, Italia y Holanda. A nivel mundial, los países con el mayor crecimiento en la adopción de banca digital entre 2018 y 2020 fueron Suiza, Brasil, Irlanda, Reino Unido y Francia. De cara al futuro, China y Estados Unidos probablemente verán una fuerte adopción de la banca solo digital. Estos mercados pronto podrían tener un total de 771 millones y 148 millones de clientes de banca digital, respectivamente.

Banca digital: tendencias de conversión en los países analizados

| Países Bajos | 7 | 8.4 | 42.4 | 50.7 | 20% |

| Alemania | 7.5 | 10.1 | 44.2 | 54.3 | 35% |

| Bélgica | 9.6 | 12.5 | 43.5 | 56 | 30% |

| Sudáfrica | 10 | 13.9 | 65.9 | 79.8 | 39% |

| España | 10.6 | 15.3 | 48.2 | 63.5 | 44% |

| México | 14.5 | 18.5 | 62.5 | 81 | 28% |

| Estados Unidos | 14.3 | 18.7 | 40.7 | 59.4 | 31% |

| Canadá | 16 | 18.8 | 37.8 | 56.6 | 18% |

| Francia | 12.9 | 19.7 | 34.9 | 54.6 | 53% |

| Irlanda | 14.9 | 23.2 | 51.2 | 74.4 | 56% |

| Italia | 20.5 | 26.1 | 45.6 | 71.7 | 28% |

| Rusia | 27.6 | 32.2 | 48.5 | 80.7 | 17% |

| Japón | 36.4 | 41.2 | 37.4 | 78.6 | 13% |

| China | 34.6 | 42.5 | 41.1 | 83.6 | 23% |

| China (Hong Kong) | 15.6 | 24.3 | 50.3 | 74.6 | 55% |

| Brasil | 25.4 | 44 | 43.4 | 87.4 | 73% |

| Emiratos Árabes Unidos | 48.7 | 50.7 | 41.4 | 92.1 | 4% |

| Dinamarca | 11.4 | 14 | 38 | 52.1 | 23% |

| Finlandia | 5.8 | 7.4 | 51.1 | 58.4 | 27% |

| Noruega | 11.1 | 15.7 | 45.5 | 61.2 | 41% |

| Suecia | 7.5 | 10.5 | 40.6 | 51.1 | 40% |

| Suiza | 7.7 | 14 | 46.5 | 60.5 | 82% |

| Austria | 7.7 | 12.1 | 46.3 | 58.4 | 58% |

| Israel | 7.6 | 9.6 | 60.4 | 70 | 26% |

| Malasia | 16.1 | 23.6 | 53 | 76.6 | 46% |

| Arabia Saudita | 54.3 | 54.3 | 38.9 | 93.2 | 0% |

| Singapur | 16.1 | 20.3 | 60.8 | 81 | 26% |

| Reino Unido | 9.5 | 14.7 | 43.8 | 58.5 | 55% |

Parece que las mujeres están impulsando la nueva ola de la banca digital

Durante los primeros años de la banca digital, los clientes solían ser hombres y personas con ingresos altos. Sin embargo, se están volviendo las tornas. En Brasil se ha observado un aumento del número de mujeres que abren una cuenta bancaria solo digital -un indicador interesante con implicaciones para otros mercados- y la adopción entre las mujeres también está creciendo en Irlanda, Alemania, Suecia, Bélgica, Francia y Noruega. También obtuvimos información sobre los diversos ingresos de los clientes de la banca digital. Aunque la mayoría de los clientes se encuentran en el extremo superior del espectro de ingresos, esto también está cambiando. España, por ejemplo, tiene la mayor adopción del servicio entre los clientes de clase media en Europa, mientras que Irlanda, Finlandia, Noruega, Italia y Francia continúan viendo aumentar su participación de clientes de banca digital de menores ingresos. Otra tendencia fascinante es la edad de los nuevos clientes. Aunque suele considerarse un servicio para las generaciones más jóvenes, la banca digital europea está arrasando entre los clientes de mediana edad, como en Italia, donde casi uno de cada dos clientes tiene más de 45 años. Esto demuestra que las ventajas de la banca digital convencen a un amplio abanico de clientes, independientemente de su género, edad e ingresos."Con el rápido crecimiento internacional de los bancos digitales, creemos que las entidades tienen una enorme oportunidad de crear un valor nunca visto en el mundo para los clientes. Según nuestra investigación con N26, es evidente que la pandemia ha abierto un nuevo camino para la banca, un camino digital propulsado por la innovación. No obstante, los bancos digitales deben seguir ganándose la confianza de la población que consume servicios bancarios para lograr el cambio duradero que quieren ver en el sector". (Dr. Nils Beier, director gerente, director de estrategia de la banca y el sector público en Accenture)